大数据授信模式上线 让外贸数据变为企业融资的真金白银

后疫情时代,外贸形势向好,部分外贸出口企业订单增长较多,资金周转压力较大,尤其是中小外贸企业更急需资金“补血”。为应对当前复杂多变的外部形势,积极助力中小企业走出困境,青岛市商务局会同国家税务总局青岛市税务局、国家外汇管理局青岛市分局、浙商银行青岛分行共同举办了中小外贸企业大数据授信项目启动会,通过“出口银税贷”“出口数据贷”两款创新产品,解决中小外贸企业融资难题。

“出口银税贷”是浙商银行应用大数据信用授信的创新产品,是指经企业授权后,获取其在税务机关“银税互动平台”上的出口退税数据,应用系统大数据分析,结合人工方式,给予出口企业一般授信额度的授信模式。该授信额度内可办理短期流动资金贷款、出口应收账款入池质押项下各类授信业务,以及对客外汇衍生品交易业务。浙商银行是岛城首家与税务局进行出口退税数据对接的银行,该产品受到青岛市税务局的高度认可。浙商银行青岛分行相关负责人表示,经过双方历时3个月的系统对接及层层测试,该产品已于5月14日正式上线。

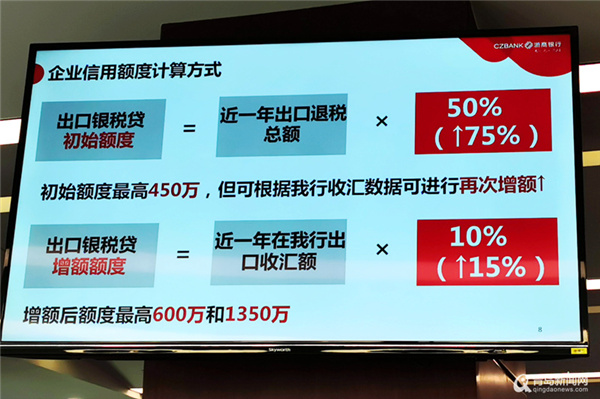

“出口银税贷”的信用额度计算方式。

首个尝试“出口银税贷”的企业是一家经营水产品出口的外贸企业,该公司出口退税记录良好,但由于轻资产运营,抵押物较少,一直未能获批授信。“出口银税贷”业务上线首日,该企业通过银税互动平台授权浙商银行获取出口退税数据,通过系统审核后,获批出口银税贷授信额度230万元。

“通过政银互动,把企业的退税信息转化为融资的‘真金白银’,切实将金融力量注入岛城中小外贸企业,有效缓解中小外贸企业融资难问题,促稳外贸基本盘。”浙商银行青岛分行相关负责人表示。

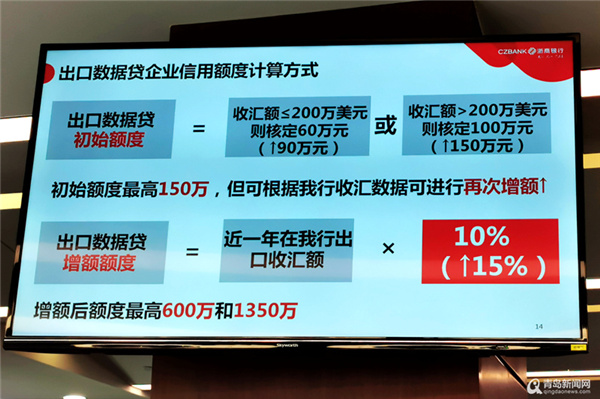

而另一款“出口数据贷”产品则是以外贸企业出口数据为基础的信用方式融资产品,由浙商银行总行与外管总局进行系统对接,经企业授权后,获取其在国家外汇管理局跨境金融区块链服务平台上的出口收汇数据,对接国家外汇管理局名单筛查接口及本行大数据风控平台,应用系统大数据分析,结合人工调查,由系统自动计算给予出口企业一般授信额度的授信模式。

“出口数据贷”的信用额度计算方式。

某跨境电商主营家居用品出口,产品出口至海外仓,受国外疫情影响,回款时间较往年更长,流动资金短缺压力较大。经青岛分行工作人员介绍该产品后,企业扫描数据贷二维码发起申请,很快获批了150万授信额度,企业对审批效率和额度都很满意。

“由于是线上取数、授信模型自动核准,所以最快2小时就能完成审批。”浙商银行青岛分行的相关负责人介绍说,出口银税贷和出口数据贷两种大数据授信模式,均实现了全线上审批,审批效率快、落地时间短,引金融活水润泽企业,为守信的纳税人打通融资服务“最后一公里”。

青岛市商务局二级巡视员淳于贤力致辞。

青岛市商务局二级巡视员淳于贤力出席启动仪式并在致辞中表示,去年青岛市实现外贸进出口6407亿元人民币、同比增长8.2%,出口3876.8亿元、同比增长13.7%,进口2530.2亿元、同比增长0.7%,外贸进出口连续4年保持增长,规模再创历史新高。今年前4个月青岛市外贸进出口总值2451.4亿元人民币,比去年同期增长30.1%,较2019年同期增长32.4%。外贸实现逆势增长、稳健运行,金融发挥了不可替代的作用。青岛的外贸企业整体呈现‘小而散’的特点,融资难、融资贵问题突出。通过“出口银税贷”“出口数据贷”这种大数据授信模式,让外贸大数据转化为企业融资的“真金白银”,将有效缓解中小外贸企业融资难、融资贵的问题,助力青岛外贸创新发展。